Dans son World Investment Report 20141 (Rapport sur l’investissement dans le monde 2014), la CNUCED révèle que les apports d’investissement étranger direct (IED) en Amérique latine et dans les Caraïbes (hors centres financiers extraterritoriaux) ont augmenté de 6 % en 2013 pour atteindre 182 milliards de dollars − ces chiffres correspondant au résultat cumulé de la hausse de 64 % de l’IED en Amérique centrale et dans les Caraïbes, à 49 milliards de dollars, et de la baisse de 6 % de l’IED en Amérique du Sud, à 133 milliards de dollars. Selon le rapport de la CNUCED, le montant total de l’IED dans la région de l’Amérique latine et des Caraïbes, en tenant compte des centres financiers extraterritoriaux, s’est élevé à 292 milliards de dollars en 2013.

Le rapport, sous-titré «Investing in the SDGs: An Action Plan» (L’investissement au service des objectifs de développement durable: un plan d’action), s’intéresse à la réalisation des futurs objectifs de développement durable.

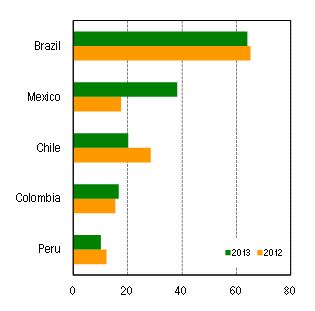

L’Amérique du Sud a été la locomotive de la croissance de l’IED, mais en 2013, après trois années consécutives de forte progression, les flux d’investissements étrangers dans cette sous-région ont diminué. Le Brésil, qui compte parmi les premiers pays sud américains destinataires de l’IED, a enregistré une légère baisse globale de 2 %. Si les investissements étrangers directs ont considérablement augmenté dans le secteur primaire et dans des branches comme l’automobile, l’électronique et les boissons, ils ont diminué dans l’ensemble du secteur manufacturier et des services, ce qui explique ce repli général de l’IED.

Au Chili et en Argentine, les entrées d’IED ont respectivement reculé de 29 %, à 20 milliards de dollars, et de 25 %, à 9 milliards de dollars, en raison de la baisse des investissements dans le secteur minier. Au Pérou elles ont diminué de 17 %, pour atteindre 10 milliards de dollars, beaucoup moins de bénéfices ayant été réinvestis après la baisse des prix des principaux produits miniers d’exportation, notamment du cuivre et de l’or.

En Colombie, en revanche, les entrées d’IED ont augmenté de 8 %, à 17 milliards de dollars, en grande partie sous l’effet des fusions-acquisitions internationales dans les secteurs de l’électricité et de la banque. En République bolivarienne du Venezuela, elles ont fait un bond de 119 %, à 7 milliards de dollars.

En Amérique centrale et dans les Caraïbes (hors centres financiers extraterritoriaux), les entrées d’IED ont progressé de 64 %, à 49 milliards de dollars, dans une large mesure grâce à l’achat par le brasseur belge Anheuser-Busch InBev des actions résiduelles du groupe Grupo Modelo pour 18 milliards de dollars − les entrées d’IED au Mexique ont ainsi plus que doublé pour atteindre 38 milliards de dollars. Une hausse a aussi été enregistrée au Costa Rica (+14 %), au Guatemala et au Nicaragua (+5 %).

En Amérique latine et dans les Caraïbes (hors centres financiers extraterritoriaux), les sorties d’IED ont baissé de 31 %, pour s’établir à 33 milliards de dollars, principalement du fait de l’arrêt des acquisitions à l’étranger et de l’envolée des remboursements des prêts contractés auprès de leur société mère par des filiales étrangères de sociétés transnationales (STN) brésiliennes et chiliennes.

Les nouveaux débouchés offerts aux investisseurs étrangers par les secteurs pétrolier et gazier, notamment les gisements de gaz de schiste en Argentine et la réforme énergétique au Mexique, sont de bon augure pour l’IED dans la région. Dans le secteur manufacturier, des constructeurs automobiles transnationaux poursuivent des plans d’investissement au Brésil et au Mexique. Par exemple, les sociétés Volkswagen, Toyota, Renault et PSA Peugeot Citroën prévoient de renforcer considérablement leurs moyens de production au Brésil, alors que Chery (Chine) et Hyundai (République de Corée) ont réalisé de nouveaux investissements dans le pays. Au Mexique, des constructeurs japonais et allemands, dont Chrysler, Nissan, Mazda et Honda, augmentent sensiblement leur production.

Les perspectives de croissance du secteur automobile s’annoncent prometteuses à la fois au Brésil et au Mexique, avec des différences entre les deux pays sur le plan des politiques publiques et des stratégies des STN. C’est ce qui ressort du degré et de la forme de leur participation aux chaînes de valeur mondiales. Au Mexique, la plus grande partie de la production automobile, dont la valeur ajoutée provient davantage des importations, est exportée. Au Brésil, les constructeurs, souvent des STN étrangères, approvisionnent principalement le marché local. Bien qu’elles soient plus faibles, les exportations du pays contiennent une plus grande part de valeur ajoutée produite localement.

Figure 1: Les cinq premiers destinataires des flux d’IED en Amérique latine et dans les Caraïbes, 2012 et 2013

(En milliards de dollars)

Source: CNUCED. World Investment Report 2014.

Note: Les pays sont classés en fonction du montant des flux d’IED enregistré en 2013. Les centres financiers extraterritoriaux ne sont pas pris en compte.

Figure 2: Les cinq premiers investisseurs d’Amérique latine et des Caraïbes, 2012 et 2013

(En milliards de dollars)

Source: CNUCED. World Investment Report 2014.

Note: Les pays sont classés en fonction du montant des flux d’IED enregistré en 2013. Les centres financiers extraterritoriaux ne sont pas pris en compte.